Les attentes des clients dans le secteur financier évoluent rapidement. Pour capter, fidéliser et convertir leur audience, les institutions financières doivent adopter des stratégies innovantes. L’utilisation de l’intelligence artificielle (IA), des plateformes de gestion des données clients (CDP) et des expériences immersives peuvent transformer les services financiers en des interactions engageantes, offrant des bénéfices mesurables à la fois pour les clients et les entreprises.

Cet article explore des cas concrets de l’application de ces technologies et montre comment elles renforcent la fidélisation et augmentent le taux de conversion.

L’importance de la personnalisation : Comment se traduit-elle concrètement?

Les consommateurs d’aujourd’hui attendent des services financiers personnalisés, aussi intuitifs que ceux des grandes plateformes numériques. Il ne suffit pas de proposer des services généraux, il faut aller plus loin et offrir des solutions sur mesure adaptées à chaque client.

1) Offrir une expérience ultra-personnalisée grâce à l’IA

Une banque peut utiliser l’IA pour analyser les habitudes de dépenses d’un client et lui proposer un produit d’épargne ou de crédit parfaitement adapté. Si un client commence par exemple à économiser de manière régulière, l’IA peut suggérer un plan d’investissement ou un produit d’épargne plus performant que celui actuellement souscrit.

Une étude de McKinsey révèle que les entreprises qui investissent dans la personnalisation de leur service client peuvent augmenter leurs revenus de 10% à 30%.

2) Anticiper les besoins : Une approche proactive

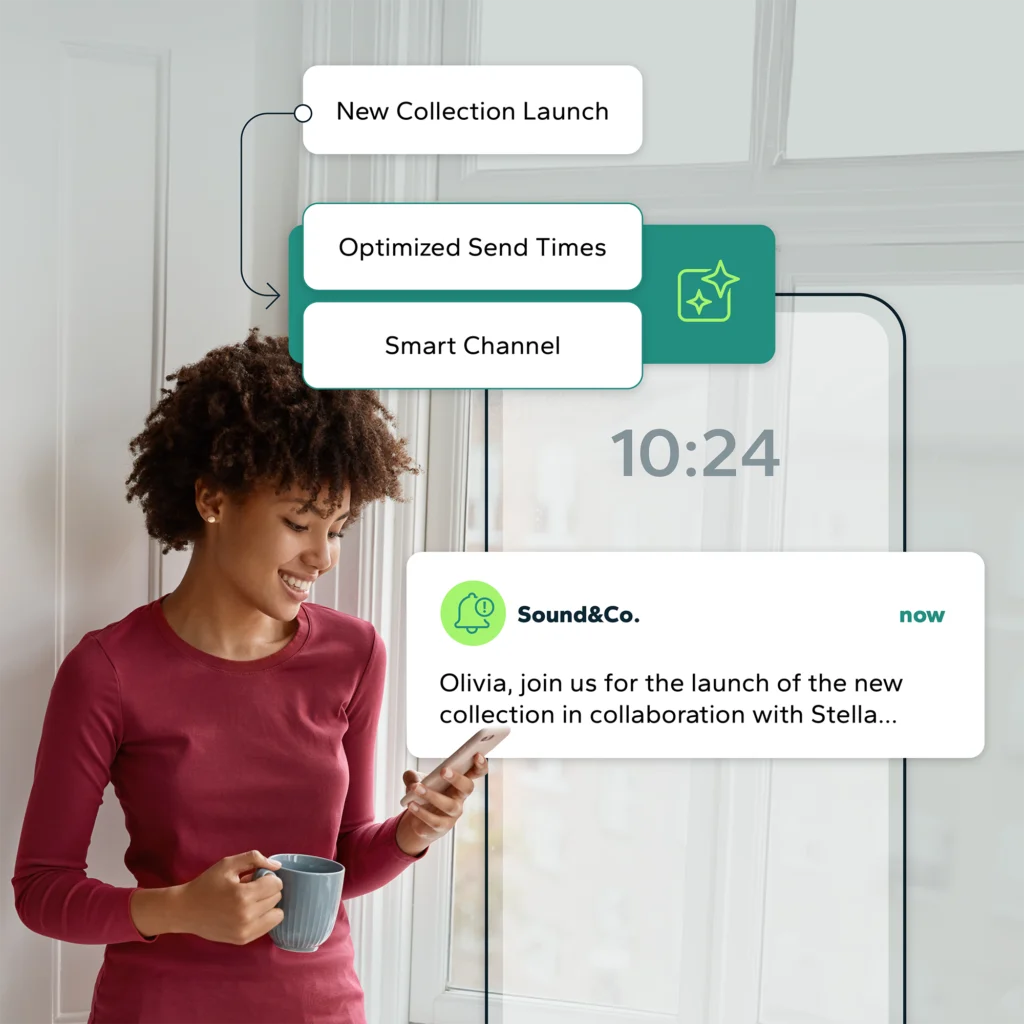

Une institution financière peut utiliser des plateformes de gestion des données clients (CDP) pour envoyer une alerte personnalisée à un client lorsqu’il atteint un seuil de dépôt, lui permettant de débloquer des avantages supplémentaires ou des conseils financiers exclusifs.

Cette approche favorise l’engagement client de près de 30 % en moyenne, avec une amélioration notable du taux de conversion des propositions de produits.

Segmentation et IA : Des outils de personnalisation pour des résultats mesurables

La segmentation avancée et l’IA permettent de personnaliser les offres de manière extrêmement ciblée.

Segmentation en temps réel : Des campagnes plus réactives

En segmentant l’audience en fonction de comportements en ligne, d’interactions passées et de données démographiques, les institutions financières peuvent envoyer des offres pertinentes au moment exact où le client est le plus réceptif.

Comme proposer une carte bancaire offrant des remises ou des avantages sur les achats dans des secteurs spécifiques (voyage, sport, technologie) à un client qui effectue régulièrement des achats dans ces catégories. L’adoption de la segmentation en temps réel permet d’améliorer de 20% le taux de conversion pour les nouveaux produits.

L’impact mesurable des campagnes personnalisées

Les institutions financières qui utilisent l’IA et les CDP pour personnaliser les expériences client obtiennent des résultats concrets. La fidélisation et la conversion ne sont plus des objectifs théoriques, mais des mesures quantifiables.

Augmenter la fidélité par des offres individualisées

L’IA peut identifier les clients les plus engagés et leur proposer des récompenses personnalisées. Cela peut inclure des avantages exclusifs comme des taux d’intérêt préférentiels ou des remises sur des services premium.

Maximiser les conversions avec des recommandations

Les recommandations adaptées à l’historique transactionnel et aux préférences d’un client sont l’un des moteurs clés de la conversion dans le secteur financier. En ajustant ses offres, une banque peut proposer un crédit à taux réduit pour un projet spécifique ou une solution d’investissement alignée avec ses objectifs financiers.

Conclusion

L’avenir du secteur financier repose sur des expériences client profondément personnalisées et adaptées aux besoins spécifiques de chaque client. Grâce aux technologies avancées comme l’IA, les CDP et la segmentation dynamique, les institutions financières peuvent non seulement fidéliser leurs clients, mais aussi augmenter leur taux de conversion de manière mesurable. Investir dans la personnalisation est donc essentiel pour maintenir une relation client durable et compétitive dans un marché en constante évolution.